Wat levert vijf jaar aan ECD-onderzoek op? Wie zijn de stijgers? Welke verschuivingen zien we? En hoe gaat deze markt zich verder ontwikkelen? Op deze vragen krijgt u in dit artikel het antwoord op basis van het jaarlijkse ECD-onderzoek van M&I/Partners.

Veranderingen in het ECD-landschap

Al jaren constateren we dat de jaarlijkse verschuivingen klein zijn. Uiteraard ook verklaarbaar, zo snel wissel je niet van ECD na een selectie en implementatie die veel tijd en aandacht heeft gekost. Daarnaast is vaak het meeste rendement te halen uit het optimaliseren van je werkprocessen en echt anders durven werken. Maar na een periode van vijf jaar zijn wel degelijk veranderingen in het ECD-landschap zichtbaar.

De grootste stijger is Nedap: hun marktaandeel in de ouderenzorg en de gehandicaptenzorg is de afgelopen jaren fors gestegen. Het middensegment blijft steady. Partijen als Adapcare en SDB groep (voorheen Cormel) houden hun marktaandeel al vijf jaar vast. Ecare en Lablecare maken voornamelijk de afgelopen twee tot drie jaar een groei door. We zien een afname in marktaandeel bij PinkRoccade en de nieuwe Fierit combinatie van Cura en Plancare. Het marktaandeel van Gerimedica (als leverancier van een apart behandeldossier Ysis) blijft de afgelopen twee jaar gelijk op 40%.

Waar vijf jaar geleden parametriseren nog het adagium was, is de zogenaamde blauwdrukapplicatie aan een succesvolle opmars bezig. Thema’s als regeldruk verlagen, minder registratie-eisen en het verlichten van de administratieve belasting van zorgpersoneel maken dat er kritischer gekeken wordt naar de daadwerkelijk benodigde registratie. Daarnaast erkennen organisaties steeds vaker dat hun onderscheidend vermogen niet in registraties zit. Dus hoe anders ben je ten opzichte van de collega’s in het land als het op registratie aankomt? Daarbij heeft de blauwdruk veel implementatietrajecten lichter en korter gemaakt.

Waar we jarenlang als eerste eis bij ECD-selecties een all-in-one oplossing zagen staan, zien we de eerste stappen naar een meer modulair opgebouwd landschap. Deze stappen worden als eerste in de ouderenzorg gezet en passen ook in de visie vanuit het ‘what’s beyond het ECD’ onderzoek en de visie van ActiZ op de professionele omgeving. Dit principe gaat uit van een landschap dat bestaat uit een goede administratieve backbone en een professioneel dossier voor medewerkers in combinatie met een PGO en cliëntportaal.

Consolidatie in gang gezet?

Ook hebben we de afgelopen jaren partijen zien vertrekken of van focus zien wisselen. Nieuw is de ontwikkeling dat ook Gerimedica in 2020 naast het behandeldossier een volwaardig ECD in de markt gaat zetten. Vertrekkers zijn onder andere VCD, Simac en recent Vitalhealth. Maar ook door de nieuwe combinatie binnen Fierit gaat het ECD Plancare in de huidige vorm verdwijnen. Een partij als TTS heeft de focus verlegd door van een all-in-one oplossing te kiezen voor een sterke propositie aan de zorg- en declaratie kant. Het landschap was vijf jaar geleden aanzienlijk drukker dan nu. Het blijft boeiend hoe de Care met beperkte budgetten een behoorlijk palet aan ECD-leveranciers in stand blijft houden. De eerste consolidaties zijn in ieder geval een feit.

- Tenzinger heeft als investeringsmaatschappij de oplossingen Cura, Plancare en Medicore (gecombineerd met andere IT-bedrijven) onder één dak gebracht.

- Gilde Equity Management heeft onder de noemer van Avinty onder andere Nedercare, Impulse, VIR en Karify samengebracht.

- SDB groep heeft met de samenvoeging van Cormel, Ayton en SDB een nieuwe samenwerking in de markt gezet.

Zet deze consolidatie door? Laten we constateren dat de afgelopen anderhalf jaar meer geconsolideerd is dan in de vier jaar daarvoor.

Gebruik cliëntportaal gaat richting de 100%

Het gebruik van het cliëntportaal is in de afgelopen jaren explosief toegenomen. In 2016 had slechts 11% van de top-50 in de gehandicaptenzorg een cliëntportaal in gebruik versus 96% van de top-100 in 2020. Een gigantische toename die we ook in de ouderenzorg terug zien. Daar is het percentage in vijf jaar gestegen van 13% (van de top-50) naar 90% (bij de top-100).

Een portaal blijft ook de komende jaren een functie invullen naast het PGO. Waar het PGO zich in eerste instantie richt op het delen en uitwisselen van gestandaardiseerde data als meetwaarden en medicatiegegevens heeft een portaal voornamelijk een communicatiefunctie tussen de cliënten, verwanten en zorgverleners. Een portaal biedt ruimte voor communicatie, het delen van rapportages en meer informatie die nog niet als standaard gedeeld kan worden. Met name in de intramurale setting biedt een portaal veel meerwaarde in de ondersteuning van de communicatie.

Ontwikkelingen in de gehandicaptenzorg

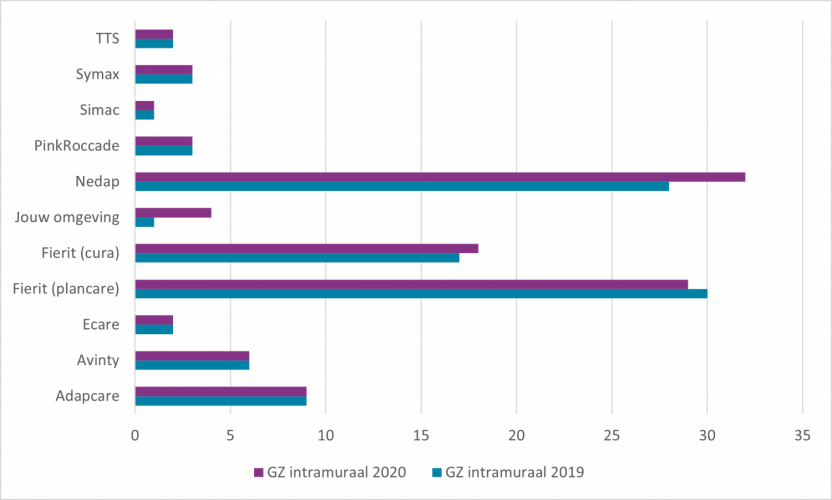

In de grafieken 1 en 2 is de ECD-marktverdeling van 2019 en 2020 opgenomen voor de intramurale en extramurale zorg. Deze is gebaseerd op de ECD-keuzes van de top-100 organisaties in de gehandicaptenzorg. In de tabel is zichtbaar dat Fierit door het samengaan met de applicaties Cura en Plancare de grootste partij is, gevolgd door Nedap.

Grafiek 1: ECD-marktverdeling binnen intramurale zorg over de top-100 GZ 2019-2020

Belangrijkste wijzigingen tussen 2019 en 2020

- Lichte toename van Nedap (+4 intramuraal, +3 ambulant).

- Jouw omgeving als dossier in gebruik bij 4 klanten (plus van 3).

- 6 klanten in transitie naar een nieuw ECD (Nedap +4, Ecare +1, Avinty +1).

- Fierit heeft als combinatie per saldo 2 klanten verloren.

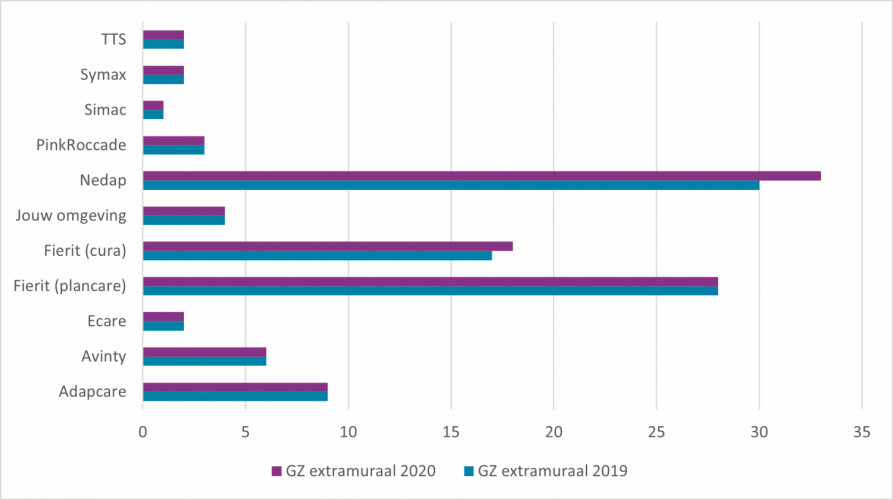

Grafiek 2: ECD-marktverdeling extramurale zorg over de top-100 GZ 2019-2020

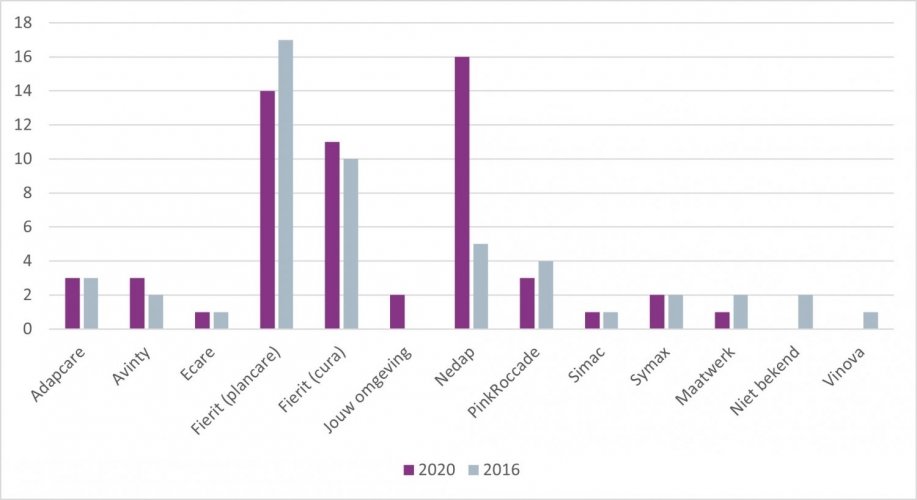

Vijf jaar trendanalyse gehandicaptenzorg

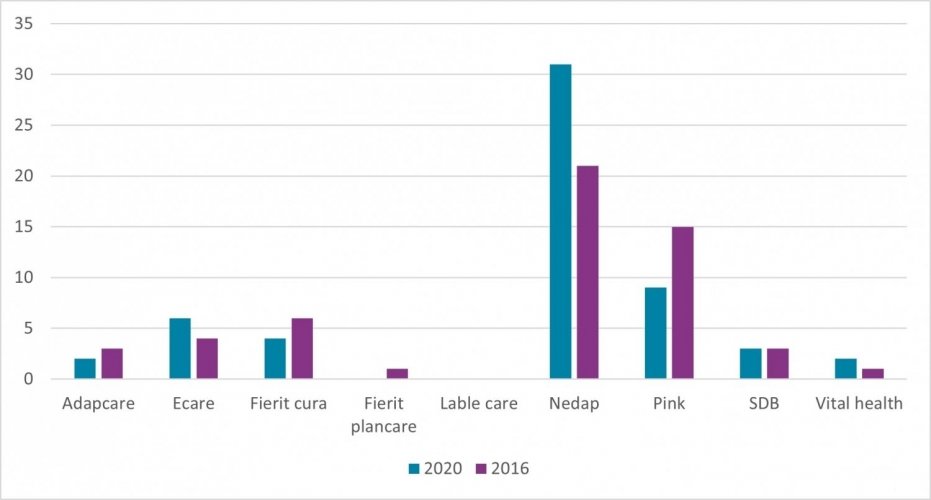

In de vergelijking tussen 2016 en 2020 zijn drie opvallende conclusies voor de gehandicaptenzorg te benoemen (zie grafiek 3 en 4).

- De opvallende groei van Nedap (verdrievoudigd).

- Veel leveranciers hebben per saldo hetzelfde aantal klanten en marktaandeel gehouden.

- De combinatie binnen Fierit heeft 5 klanten verloren.

Grafiek 3: vergelijking ECD-marktverdeling intramuraal 2016 - 2020 over de top-50 zorgorganisaties VG

Grafiek 4: vergelijking ECD-marktverdeling extramuraal 2016 - 2020 over de top-50 zorgorganisaties VG

Ontwikkelingen in de ouderenzorg

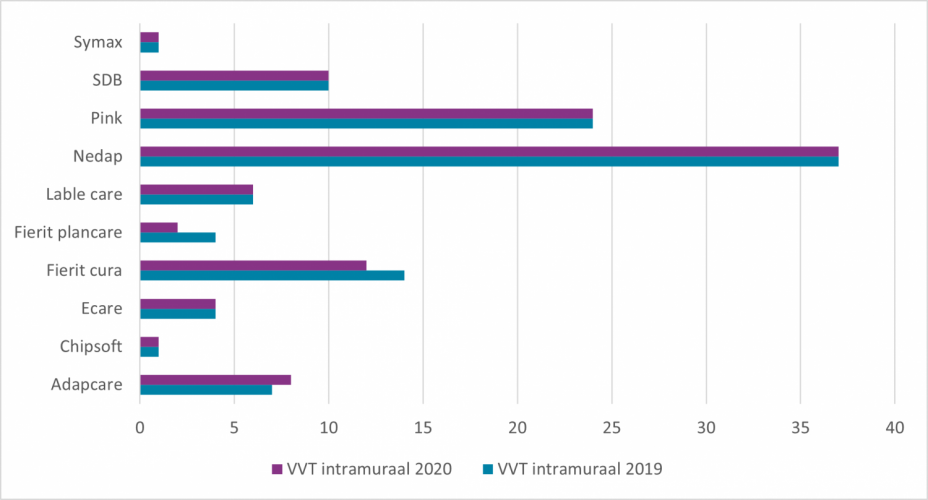

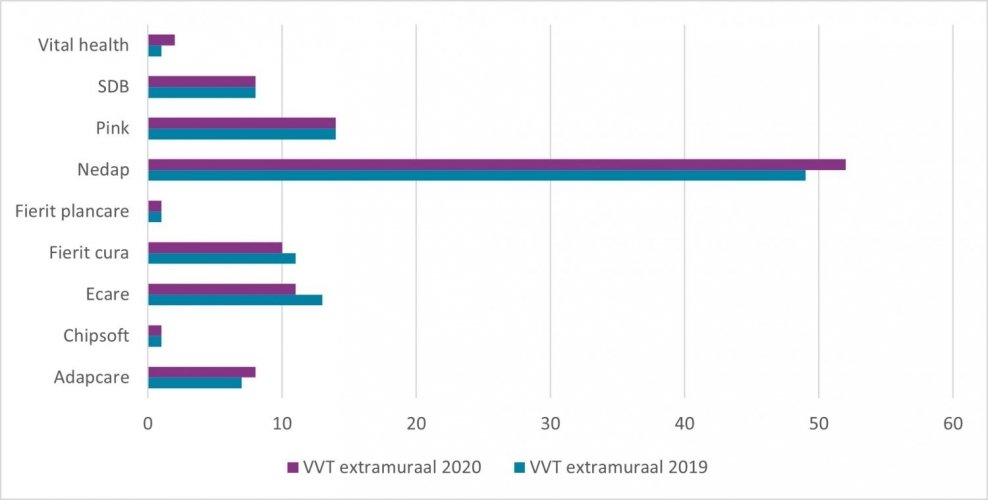

De marktverdeling binnen de top-100 in de ouderenzorg voor de intramurale en extramurale zorg in de jaren 2019-2020 is weergegeven in grafiek 5 en 6. In vergelijking met 2019:

- is een groot deel van de markt stabiel gebleven zoals het aandeel van Adapcare, Ecare, Lablecare en PinkRoccade;

- laat Fierit een lichte daling zien;

- groeit Nedap in de ambulante sector van de ouderenzorg;

- zitten vijf klanten in een transitie naar een nieuwe applicatie. Deze organisaties maken een transitie van PinkRoccade en Fierit naar Adapcare, Nedap en Ecare.

Grafiek 5: ECD-marktverdeling binnen intramurale zorg over de top-100 VVT 2019-2020

Grafiek 6: ECD-marktverdeling binnen extramurale zorg over de top-100 VVT 2019-2020

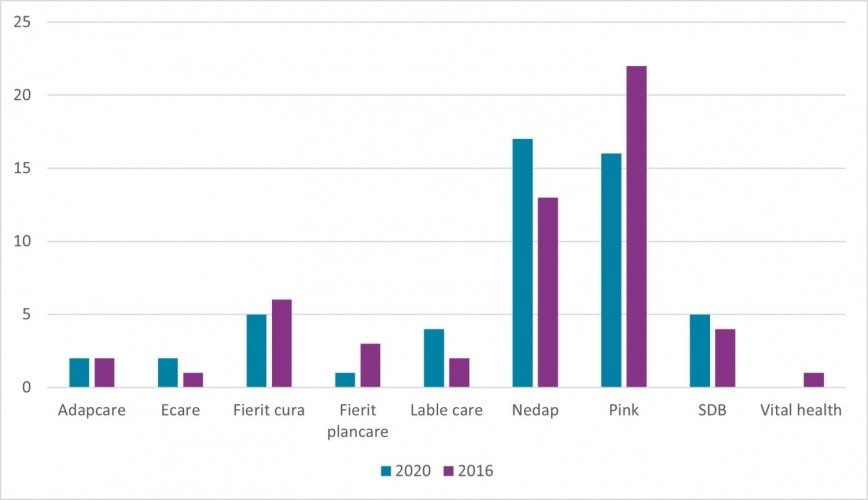

Vijf jaar trendanalyse ouderenzorg

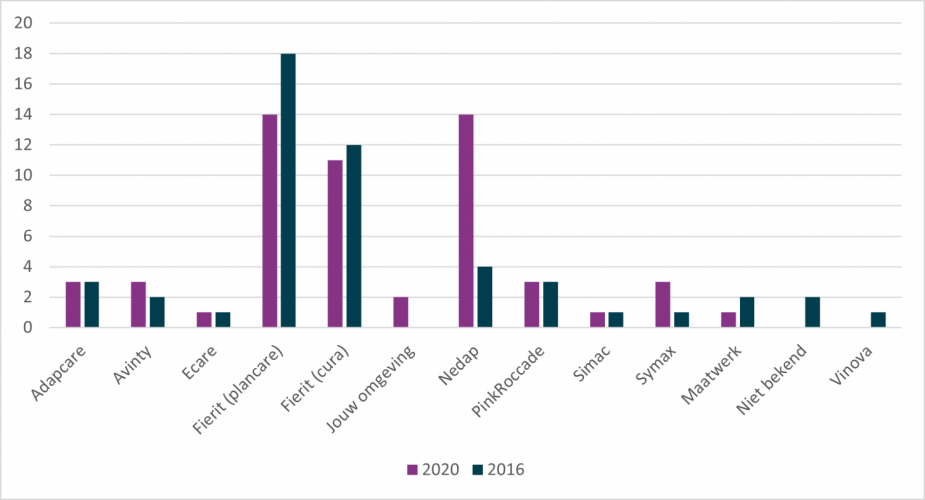

In de afgelopen vijf jaar hebben zich de volgende ontwikkelingen in de ouderenzorg voorgedaan (zie grafiek 7 en 8).

- Nedap laat een flinke groei zien (extramuraal +10, intramuraal +4).

- Ecare heeft een lichte groei (extramuraal +2, intramuraal +1).

- Lablecare gaat van 2 naar 4 klanten.

- De Fierit combinatie laat een daling zien van zowel Cura als Plancare klanten (-6 klanten).

- Dezelfde daling geldt voor PinkRoccade (- 6 intramuraal en ambulant).

- Het marktaandeel van Adapcare en SDB blijft stabiel.

Grafiek 7: vergelijking ECD-marktverdeling intramuraal 2016 - 2020 over de top-50 zorgorganisaties VVT

Grafiek 8: vergelijking ECD-marktverdeling extramuraal 2016 - 2020 over de top-50 zorgorganisaties VVT

Wat kunnen we verwachten de komende jaren op ECD gebied?

Wij verwachten dat de consolidatie nog niet is afgerond. Dit komt het beschikbare budget dat vrijgemaakt kan worden voor innovatie zeker ten goede. Innovaties die de komende jaren gaan spelen en waar de meeste leveranciers ook mee bezig zijn en gaan, zijn.

- Slimme data-toepassingen: steeds meer ECD’s krijgen slimme toepassingen om patronen in rapportage taal te kunnen onderscheiden. Ook is de verwachting dat data-analyse en patroonherkenning ingezet gaan worden om slimheid aan de zorgprofessional aan te bieden.

- Het ECD geschikt maken voor data-uitwisseling in de keten. Steeds meer zorgorganisaties zijn actief betrokken in regionale initiatieven rondom data-uitwisseling. De implementatie van ZIB’s maar ook andere manieren om data uit te wisselen met PGO’s is daarin relevant.

Verantwoording

In de ECD-lijsten van M&I/Partners die hieronder gedownload kunnen worden zijn de totaaloverzichten opgenomen van welke klant, welk ECD in gebruik heeft. De uitvraag heeft in 2020 plaatsgevonden bij de ECD-leveranciers, aangevuld met extra uitvraag van onszelf bij zorgorganisaties. Bij sommige organisaties staan meerdere ECD’s genoemd. Dit kan twee redenen hebben: of ze hebben meerdere ECD’s in gebruik of ze bevinden zich in een transitie naar een nieuw ECD. Wanneer een organisatie in transitie is naar een nieuw ECD zijn allebei de applicaties genoemd: als eerste het nieuwe ECD en als tweede het oude ECD. De uitvraag heeft plaatsgevonden in augustus/september 2020. Het kan zijn dat wijzigingen van latere datum niet zijn opgenomen in onze inventarisatie. In de jaren 2016 t/m 2018 hebben we de inventarisatie uitgevraagd bij de top-50 organisaties in beide sectoren, in 2019 is deze inventarisatie uitgebreid naar de top-100. De vergelijking tussen 2016 en 2020 heeft daarom plaatsgevonden binnen de top-50.

Auteurs

Neem voor verdere vragen over de ECD-marktverdeling en het onderzoek contact op met Fabienne Eurlings.

Bestanden

Terug naar het overzicht